一站式海外投资咨询服务

协助企业跨境投资更便捷

新加坡因其政策、地理、文化以及语言优势,而成为东南亚地区首选出海方向之一。新加坡不仅地理位置优越,更以其开放的商业环境、高效的行政体系和多元文化的沟通能力,成为全球企业和投资者瞩目的焦点,成为企业海外扩张的首选地。

(1)企业所得税:

新加坡企业所得税税率为17%,适用于所有本地和外国公司。与其他国家相比,新加坡目前的税率相对较低,是世界上最优惠的税收制度之一。

(1)征收范围:新加坡的企业所得税按半属地原则征税新加坡的居民与非居民企业需对发生于或源于新加坡的所得,以及汇回或被视为汇回新加坡的境外所得纳税。

同时,新加坡不征收资本利得税,如果新加坡公司转让其投资的股权或者资产,如果取得的所得被认为是资本利得(而非经营性收入)的,不需要在新加坡缴纳所得税。

(2)减免政策:

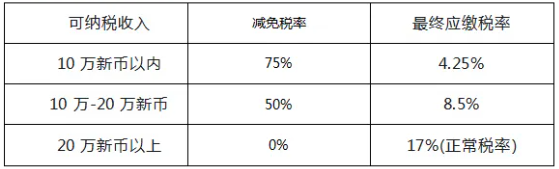

1.新成立企业的三年税收减免政策

适用于新成立的新加坡公司(不适用于以投资控股公司和从事房地产开发销售、投资的公司):

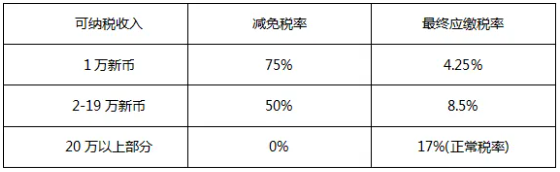

2.已成立公司免税政策

适用于已成立的企业,20万新币的可纳税收入将享有税收减免政策,超过20万新币部分需按正常税率缴纳。

(2)消费税:

消费税,COODS ANDSERVICES TAX简称CST。新加坡对大部分在新加坡提供的商品和服务,以及进口的商品征收消费税。在中国,GST被称为增值税。消费税税率从2023年1月1日起调整为8%,2024年1月1日起将调整到9%。

征收范围:新加坡商品和服务供应:由CST注册供应商收取支付给新加坡国内税务局。

货物进口新加坡:由新加坡海关在货物进口时收取。

以下情况公司销售的产品和服务需加上增值税:

供应必须在新加坡进行;

供应是应税供应;

供应由纳税人提供;

供应是由纳税人进行业务的过程中提供的。

公司在以下条件下需要注册增值税:

企业当年应征增值税营业收入;

未来12个月应征增值税收入预计超过100万新币。

消费税政策:

海外供应商注册(OVR)制度:

2020年1月1日起实施,2023年1月1日起进一步扩大。

(1)境外企业向新加坡非GST注册的消费者提供的远程服务,包括数码(例如游戏运营)或者非数码的服务(例如从新加坡境外提供的管理咨询、技术服务等),同时符合以下条件,则需要考虑新加坡消费税注册:

年度全球营业额超过100万新币;

为新加坡消费者(非GST注册)提供超过10万新币的B2C服务。

(1)符合OVR制度定义的低价值商品(LVG)的进口消费税:

消费者为非新加坡GST注册人或企业;

LVG不超过400新币。

低价值商品(LVG)的进口消费税:

2023年1月1日起实施,以下几种商品适用于LVG:

免税商品或新加坡海关给予消费税(GST)进口减免的应税商品;

无豁免消费税的;

通过空运或邮寄进口的;

价值不超过400新币。

(3)印花税:

印花税仅适用于与股票、股份等金融工具及不动产相关的书面文件或者电子文件,包括不动产的按揭出售以及出租。在新加坡境内签署的文件,应在文件签署之日起14日内缴纳印花税;在新加坡境外签署的文件,应在新加坡收到文件的30日内缴纳印花税。不同类型的文件适用的税率不同。如对于公司涉及的股份转让而言,转让股份、股票时,买受人应该按照买入价或股票价值较高者的0.2%缴付印花税。

(4)预提税:

根据新加坡法律,付款人向非居民公司或个人(称为收款人)支付特定性质(例如特许权、利息、技术服务费等)的费用时,必须扣留该笔付款的一定比例金额,并将其支付给新加坡国内税务局(IRAS),这笔预扣的金额称为“预提税”。

税率:利息、特许权使用费、技术服务费,可在某些情况下如避免双重课税协议的保障下免征预提税或享有减免。

股息Dividends:0%;

利息Interests:15%;

特许权使用费Royalties:10%;

技术服务费Technical service fees:17%;

分支机构利润汇出税Brand remittance tax:0%。

(5)个人所得税:

新加坡的纳税居民(特定例外情况除外)必须对发生于或源于新加坡的收入缴纳所得税。

1.纳税居民税率:纳税居民人的应税所得超过2万新币将按累进税率征税,税率介于2%至22%(超过32万新币应税收入)。个人所得税率的最高税率将在2024课税年度(YEAR OFASSESSMENT,简称YA)调整至24%。(长期居住在新加坡的新加 坡公民、新加坡永久居民视为居民纳税人、在课税年度前一年在新加坡停留或工作了183天或以上的外国人(不包括公司董事))

2.非纳税居民税率:非纳税居民人士按22%的统一税率征税(2024课税年度将调整至24%),但就业收入按15%的统一税率或带个人减免的居民累进税率征收,以较高的税额为准。非居民董事的董事费、咨询费及所有其他收入将按22%的税率征税。(不符合以上情况的人士将被视为非纳税居民。)

(1)企业所得税:

应于财政年度结束后三个月内进行预估应税收入(ESTIMATED CHARGEABLE INCOME)的申报:并于该课税年度(YEAR OFASSESSMENT)的11月30日前申报公司的所得税计算表、申报表以及其他需要的文件。

(2)消费税:

可按季度或者月度进行申报,应在申报表所涵盖的会计期结束后的一个月内进行申报。

(3)预提税:

向非居民支付款项的企业须履行缴纳预提所得税的义务,在支付款项后第二个月的15日之前向新加坡税务局进行预提税申报且缴纳税款。

(4)个人所得税:

申报为年度申报。个人所得税的纸质申报:纳税人在每年的4月15日之前申报上一年度的个人所得税。个人所得税的电子申报截止日期是4月18日。

我们希望这篇推送能够帮助你更加全面、深入地了解新加坡投资现状,为未来的投资决策提供有力的支持。如果你对新加坡出海投资还有疑问,欢迎随时与我们联系进行咨询。

免责声明:以上收集整理自网络,随着时间信息可能发生变化,请随时和我们沟通,以我们的咨询员为准,如涉及作品版权问题,请与我们联系(400-911-9811)删除。